本文重點

1️⃣掩護性買權ETF優點:賺取額外權利金收益

2️⃣掩護性買權ETF於盤勢震盪時具優勢

3️⃣掩護性買權指數具高殖利率及低波動性

本文重點

1️⃣掩護性買權ETF優點:賺取額外權利金收益

2️⃣掩護性買權ETF於盤勢震盪時具優勢

3️⃣掩護性買權指數具高殖利率及低波動性

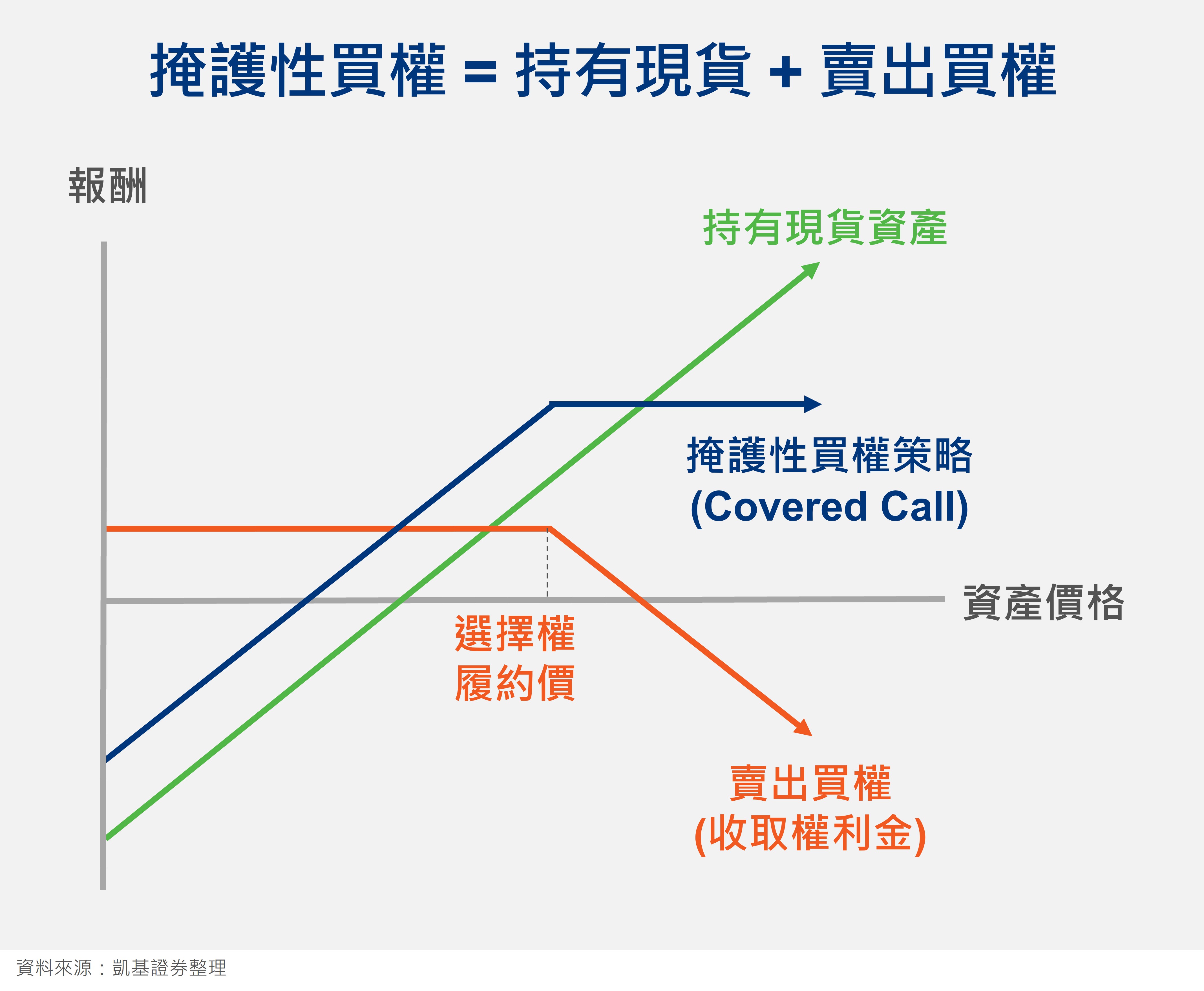

掩護性買權ETF優點:賺取額外權利金收益

(掩護性買權(Covered Call)為交易策略的一種,該類型ETF透過持有現貨資產(原型ETF或追蹤指數的一籃子股票)並同時賣出相同資產的買權(Sell Call)所組成,與傳統現貨ETF相比,掩護性買權ETF因為選擇權的操作,選擇權權利金將增加額外的收益來源,因此多數掩護性買權ETF為月配息,且配息也會較原型ETF來的高。

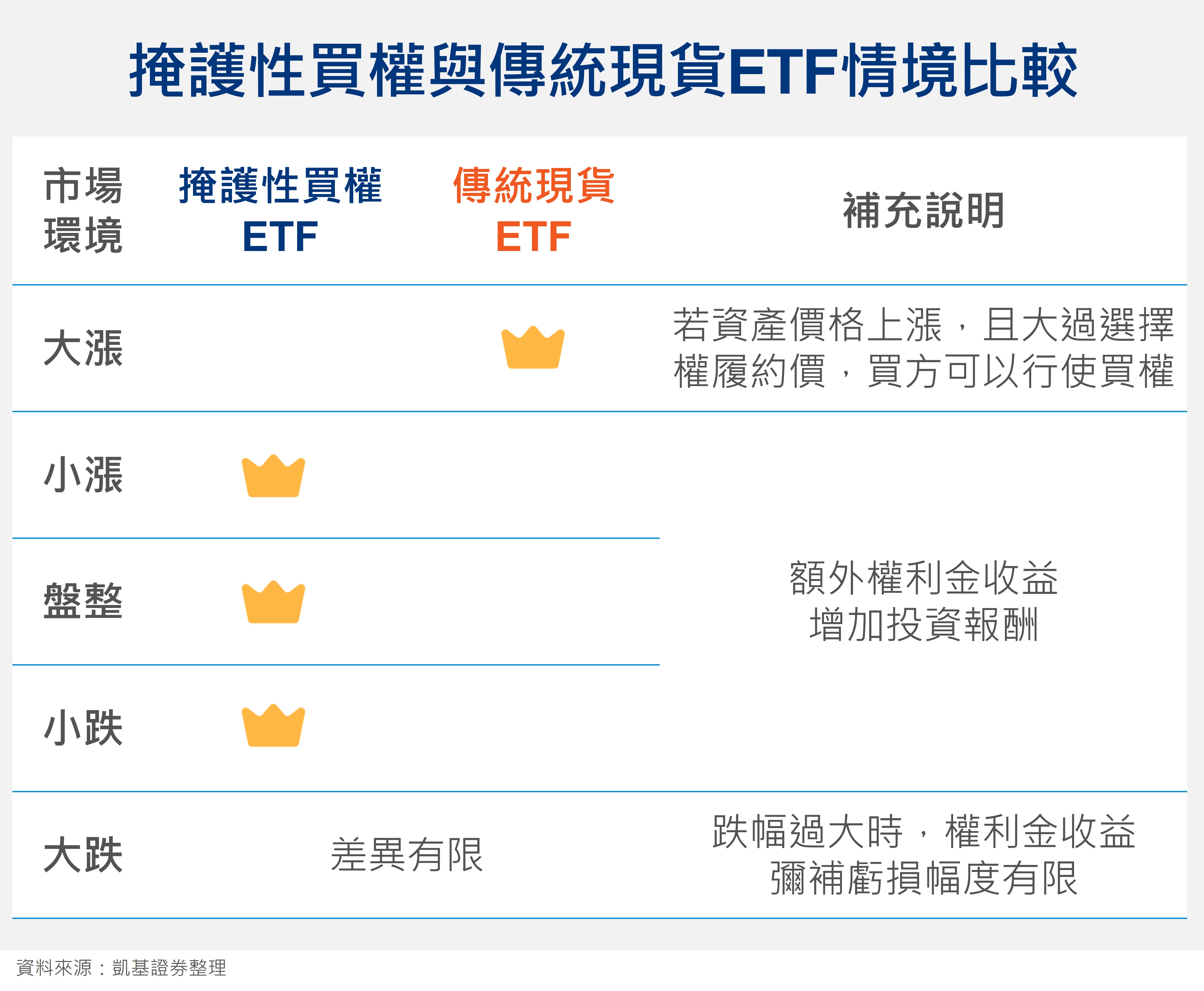

掩護性買權ETF於盤勢震盪時具優勢

與傳統現貨ETF比較,掩護性買權ETF於盤勢小幅震盪時具優勢,主要原因在於此時選擇權權利金給予ETF增添額外收益,使得這時候整體投資表現會較傳統現貨ETF來的優異。而當掩護性買權ETF的賣出買權到期時,若資產價格上漲,且大過履約價,買方可以行使買權。因此ETF持有資產的部分獲利得拿來賠償給買方,造成ETF獲利空間限縮。另外,當市場處於大跌時,掩護性買權ETF的權利金收益對於整體資產虧損帶來的彌補則相對有限,因此ETF投資人仍可能面臨不小的虧損。

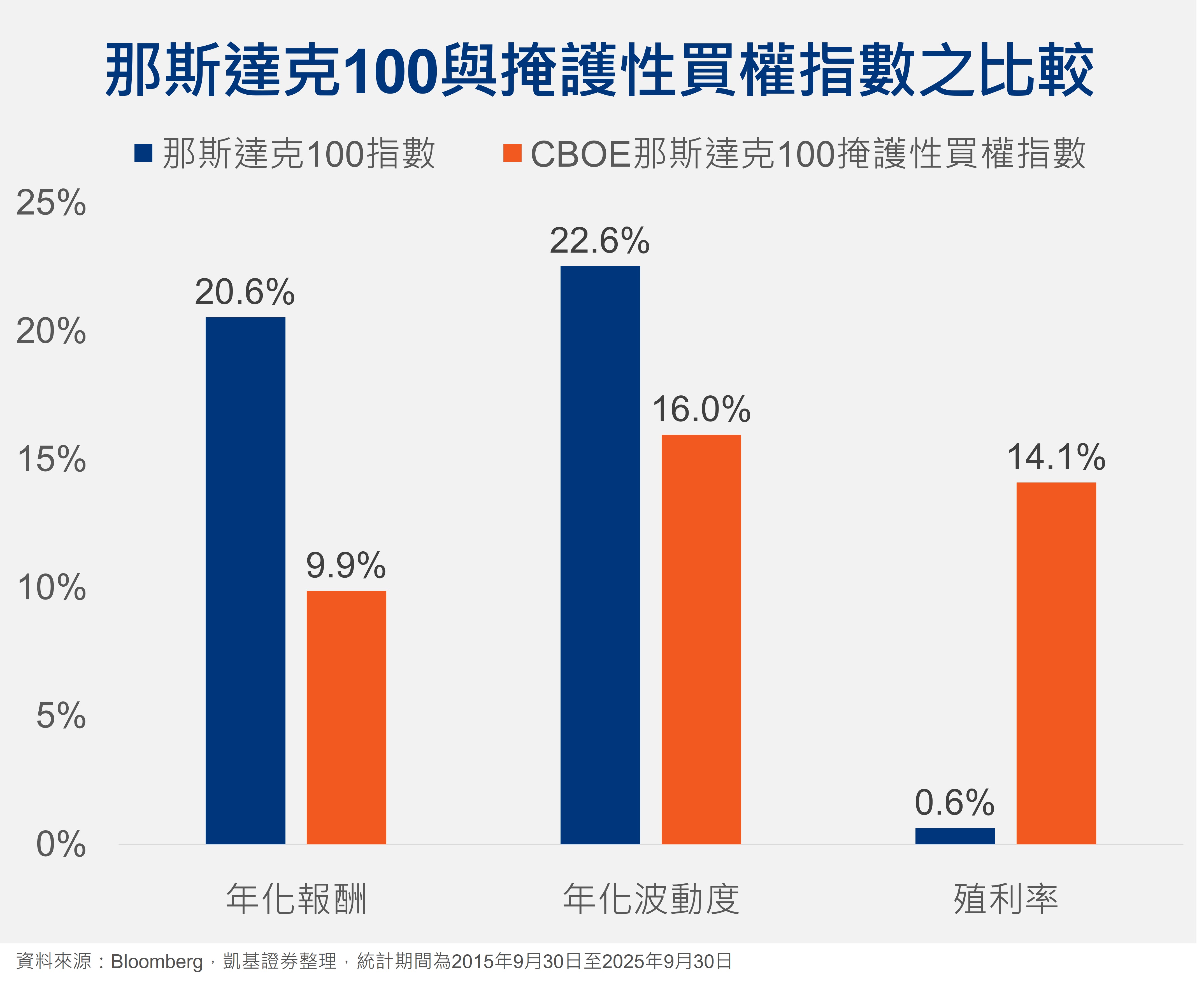

掩護性買權指數具高殖利率及低波動性

以那斯達克100及其相關掩護性買權指數為例,在掩護性買權策略帶動下,指數近十年平均年化波動度較那斯達克100指數降低30%,殖利率部分則出現大幅領先,顯示這類型的ETF適合希望降低波動且有現金流需求的投資人,但也需留意在牛市環境下,整體投資報酬可能受到壓抑之情形。

👉在臺灣主管機關考慮開放掩護性買權ETF之際,投資人不妨可先行了解掩護性買權ETF之運作邏輯!