某些產業的獲利會隨著景氣循環而大幅變動,例如原物料類股,這些產業的公司被稱為「景氣循環股」。

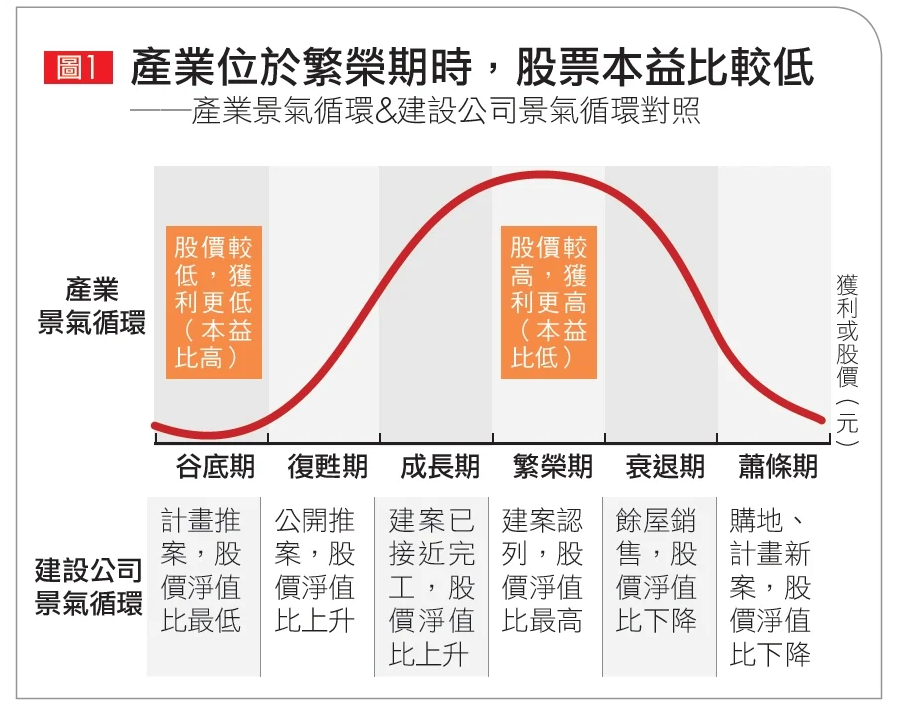

產業景氣循環可以分為谷底期、復甦期、成長期、繁榮期、衰退期及蕭條期。

這張產業景氣循環圖的縱軸,是公司的獲利,也是股價。進入繁榮期時,公司的獲利到達頂峰,股價也達高點。之後隨著景氣往下,公司的獲利與股價一同衰退。

某些產業的獲利會隨著景氣循環而大幅變動,例如原物料類股,這些產業的公司被稱為「景氣循環股」。

產業景氣循環可以分為谷底期、復甦期、成長期、繁榮期、衰退期及蕭條期。

這張產業景氣循環圖的縱軸,是公司的獲利,也是股價。進入繁榮期時,公司的獲利到達頂峰,股價也達高點。之後隨著景氣往下,公司的獲利與股價一同衰退。

景氣循環股位於繁榮期時,股價達到高點,但獲利相對更高,因此計算出來的本益比較低。然而,繁榮期之後,景氣循環股會進入衰退期,股價即將下跌,故此時不宜買進。景氣循環股位於谷底期時,股價達到低點,但獲利相對更低,因此計算出來的本益比較高。由於谷底期之後,景氣循環股會進入復甦期,股價即將上漲,故此時是好的買點。

因此,對於景氣循環股而言,應該在谷底期股價較低時買進,在繁榮期股價較高時賣出,才能低買高賣賺取價差。然而,谷底期的本益比是高的,繁榮期的本益比是低的。因此,這類的景氣循環股,應該在本益比高時買進,本益比低時賣出,才能低買高賣,賺取價差。投資人如果依照一般教科書的投資方式,於本益比低時買進這類型景氣循環股,往往會買在高點,然後就會抱怨「基本分析沒有用,基本面不如一碗泡麵」。其實只要掌握景氣循環股的特性,很容易就能賺到錢。

至於一般的建設公司,由於多採用「全部完工法」的會計準則,營收與獲利於建案完工交屋時一次認列。而空窗期時公司只有費用支出,沒有營收,因此這段空窗期的損益很可能是負的。

由於建設公司的獲利波動大,在大型建案完工時認列鉅額獲利,空窗期卻又處於虧損狀態,類似景氣循環股的特性。

因此,若預期建設公司未來的獲利將大幅成長,投資人應該要事先買進,等未來營收入帳獲利公告時,再於股價達到高點時賣出。

也就是說,當建設公司處於景氣循環的谷底期時,這時股價低於每股淨值的機率很高。如果未來有建案完工,鉅額獲利將入帳,此時先以低價買入,待建案完工交屋,進入繁榮期時再賣出,這樣的投資方式最容易賺錢。

過去,我曾於2017年8月25日在網路上推薦宏盛(2534)。當時已公布宏盛過去的獲利,2013年到2016年的每股盈餘EPS,分別為-0.25元、-0.40元、0.68元、1.46元。由於過去獲利不佳,當時股價僅21.80元。隨著公司各個建案完工入帳,獲利也呈現爆發性成長,2017年與2018年的EPS分別為4.39元與4.07元,股價也於2018年6月26日來到42.25元的高點。但由於獲利沒有持續成長,之後股價又往下走了。

2018年2月25日,我在臉書上公開推薦全坤建(2509)。而全坤建2016年與2017年的EPS分別為-0.37元、0.19元。由於過去獲利不佳,當時股價僅21.65元(2018年2月25日未開盤,此為前一個交易日的收盤價)。隨著公司各個建案完工入帳,2018年的EPS達5.7元,股價也提前在2018年6月8日反映,來到37.95元的高點。但由於獲利同樣沒有持續成長,之後股價又往下走了。

2018年7月8日,我在臉書上公開推薦樂揚(2599)。當時已公布樂揚2017年的EPS為2.89元,當時股價為16.05元(2018年7月8日未開盤,此為前一個交易日的收盤價)。隨著公司各個建案完工入帳及獲利成長,股價於2018年11月20日漲到22元的高點。

由此可見,營建股的投資方式,應該是在建案完工前先進場買進。若公司過去的獲利不佳,則有機會買在低點;等待建案完工交屋後認列獲利,此時在股價位於高點時賣出,則可以賺取買賣價差。

我曾經看過有報章媒體,列出所有建設公司的EPS、現金股利與股價,依本益比與現金股利殖利率,從第1名排名到最後1名。然而,這樣的比較方式完全沒有意義。

因為影響營建股股價的因素,是未來的表現而不是過去的獲利。買進本益比低且現金殖利率高的建設公司,只要未來獲利沒有持續成長,股價下跌的機率非常高,投資人就會因此賠錢。

由於正確投資建設公司的方式,是在本益比高時買進,本益比低時賣出,用本益比去評估建設公司的股價是錯誤的方式。正確的方式,應該是用「每股淨值+未來每股獲利折現值」來評價。

淨值指資產扣除負債的金額,將淨值除以普通股股數,可以得出每股淨值。若要用每股淨值來衡量一家企業的價值,必須先檢查公司資產的帳面價值,是否等於目前的公平市價。如果資產的帳面價值不等於公平市價,投資人必須進行調整。

例如,有些企業帳上的資產以應收帳款為主,如華美(已下市),這些應收帳款是否收得回來,投資人較難評估。又例如樂陞(已下市),帳上資產以購併時產生的商譽等無形資產為主,這些商譽是否有價值,投資人較難評估。若真的要保守估計,應該將這些收不回來的應收帳款,以及不具商業效益的無形資產,均視為毫無價值。將淨值扣除這些不具價值的資產後,重新評估這家企業的價值。

然而,建設公司就不同了。建設公司的資產中,約8成是存貨。這些不動產看得見,摸得著,政府機關都查得到資料。至於這些不動產的價格,在實價登錄施行後,一般的投資人都可以自行上網查詢,非常好評估。由於建設公司的資產,實實在在,造假機率低,因此最適合用每股淨值來評估企業1股的價值。

順帶一提,有些企業,每股股價長期低於每股淨值,有可能是長期虧損所致,投資人須特別留意。